Tiltaget fra Fonterra, verdens største mejerieksportør, er blevet så meget desto mere bemærkelsesværdigt efter den pludselige annoncering af en større spin-off, herunder forbrugerproduktvirksomheder som Anchor.

I dag offentliggjorde det newzealandske mejeriselskab sit resultat for tredje kvartal for regnskabsåret 2024. Ifølge de økonomiske resultater var Fonterras overskud efter skat fra fortsættende aktiviteter for de første ni måneder af regnskabsåret 2024, der sluttede 30. april, NZ$1,013 milliarder, en stigning på 2 procent i forhold til samme periode sidste år.

"Dette resultat var drevet af fortsat stærk indtjening på tværs af alle tre produktsegmenter i kooperativet." Fonterras globale administrerende direktør Miles Hurrell påpegede i indtjeningsrapporten, at blandt andet fødevareservice- og forbrugsgoder på frasalgslisten klarede sig særligt stærkt, med en forbedring af indtjeningen i forhold til samme periode sidste år.

Mr. Miles Hurrell afslørede også i dag, at Fonterras potentielle frasalg har tiltrukket "meget interesse" fra forskellige parter. Interessant nok er der newzealandske medier "nomineret" den kinesiske mejerigigant Yili, der spekulerer i, at den kan blive en potentiel køber.

Foto 1

Miles Hurrell, Global CEO for Fonterra

“Minimal forretning”

Lad os starte med det seneste rapport fra det kinesiske marked.

Foto 2

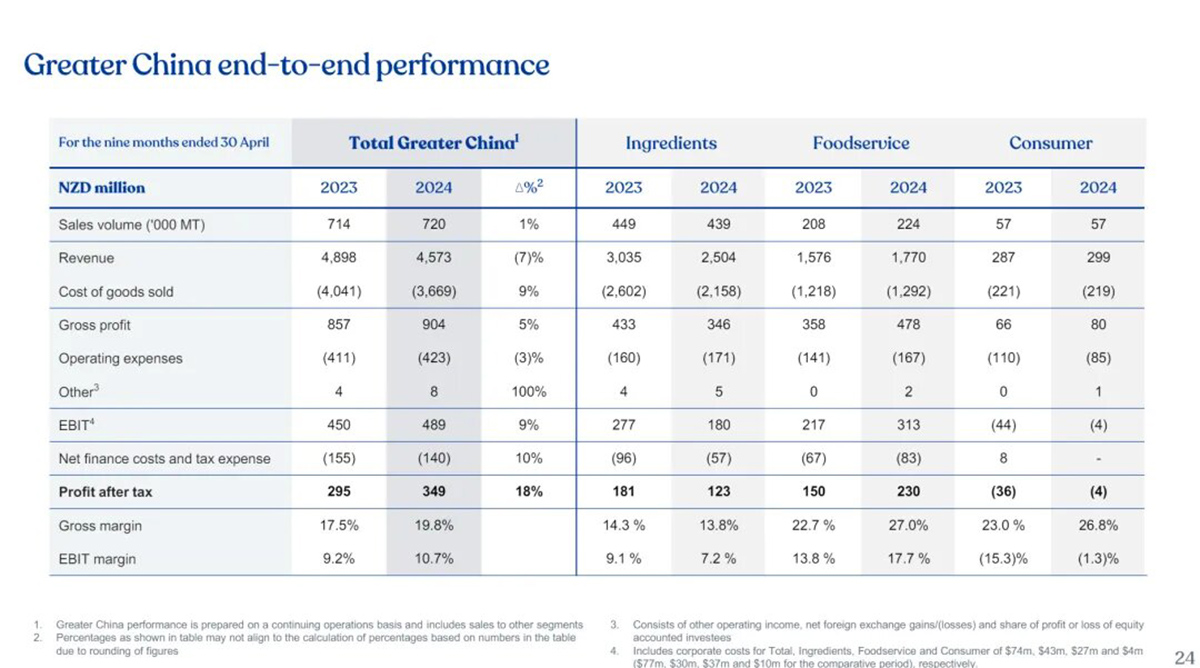

I dag tegner Kina sig for omkring en tredjedel af Fonterras globale forretning. I de første ni måneder af regnskabsåret 2024, der sluttede 30. april, faldt Fonterras omsætning i Kina en smule, mens overskud og volumen steg.

Ifølge præstationsdataene var Fonterras omsætning i Greater China i perioden 4,573 milliarder New Zealandske dollars (ca. 20,315 milliarder yuan), et fald på 7% år-til-år. Salget steg 1% år-til-år.

Derudover var bruttofortjenesten i Fonterra Greater China 904 millioner newzealandske dollars (ca. 4,016 milliarder yuan), en stigning på 5%. Ebit var NZ $489 millioner (ca. RMB2,172 milliarder), en stigning på 9% fra året før; Resultatet efter skat var NZ $ 349 millioner (ca. 1,55 milliarder yuan), en stigning på 18 procent fra et år tidligere.

Tag et kig på de tre forretningssegmenter én efter én.

Ifølge den økonomiske rapport står råvareforretningen stadig "for størstedelen" af omsætningen. I de første ni måneder af regnskabsåret 2024 genererede Fonterras råvareforretning i Greater China en omsætning på 2,504 milliarder newzealandske dollars (ca. 11,124 milliarder yuan), en indtjening før renter og skat på 180 millioner newzealandske dollars (ca. 800 millioner yuan) og et overskud efter skat på ca. yuan). Snacks bemærkede, at disse tre indikatorer er faldet år-til-år.

Ud fra et profitbidragsperspektiv er cateringservice utvivlsomt Fonterras "mest profitable forretning" i Greater China.

I perioden var virksomhedens overskud før renter og skat 440 millioner newzealandske dollars (ca. 1,955 milliarder yuan), og overskuddet efter skat var 230 millioner newzealandske dollars (ca. 1,022 milliarder yuan). Derudover nåede omsætningen op på 1,77 milliarder newzealandske dollars (ca. 7,863 milliarder yuan). Snacks bemærkede, at disse tre indikatorer er steget år-til-år.

Foto 3

Hvad enten det drejer sig om omsætning eller fortjeneste, er "hovedparten" af forbrugsgodsvirksomheden den mindste og den eneste urentable virksomhed.

Ifølge resultaterne var omsætningen i Fonterras forbrugsvareforretning i Greater China i de første ni måneder af regnskabsåret 2024 299 millioner newzealandske dollars (ca. 1,328 milliarder yuan), og overskuddet før renter og skat og resultat efter skat var et tab på 4 millioner newzealandske dollars (ca. 17,796 millioner yuan), og underskuddet var 17,796 millioner yuan.

Ifølge Fonterras tidligere meddelelse er forbrugsvareforretningen i Greater China også planlagt til at frasælge, hvilket involverer en række mejerimærker med ikke ringe synlighed i Kina, såsom Ancha, Anon og Anmum. Fonterra har ingen planer om at sælge sin mejeripartner, Anchor, som er den "mest profitable forretning" i Kina, cateringtjenester.

"Anchor Food Professionals har en stærk tilstedeværelse i Greater China med potentiale for yderligere vækst på markeder som Sydøstasien. Vi samarbejder med F&B-kunder om at teste og udvikle produkter til deres køkkener ved at bruge vores applikationscenter og professionelle kokressourcer." sagde Fonterra.

Billede 4

Telefonen er 'oversvømmet'

Lad os se på Fonterras overordnede præstation.

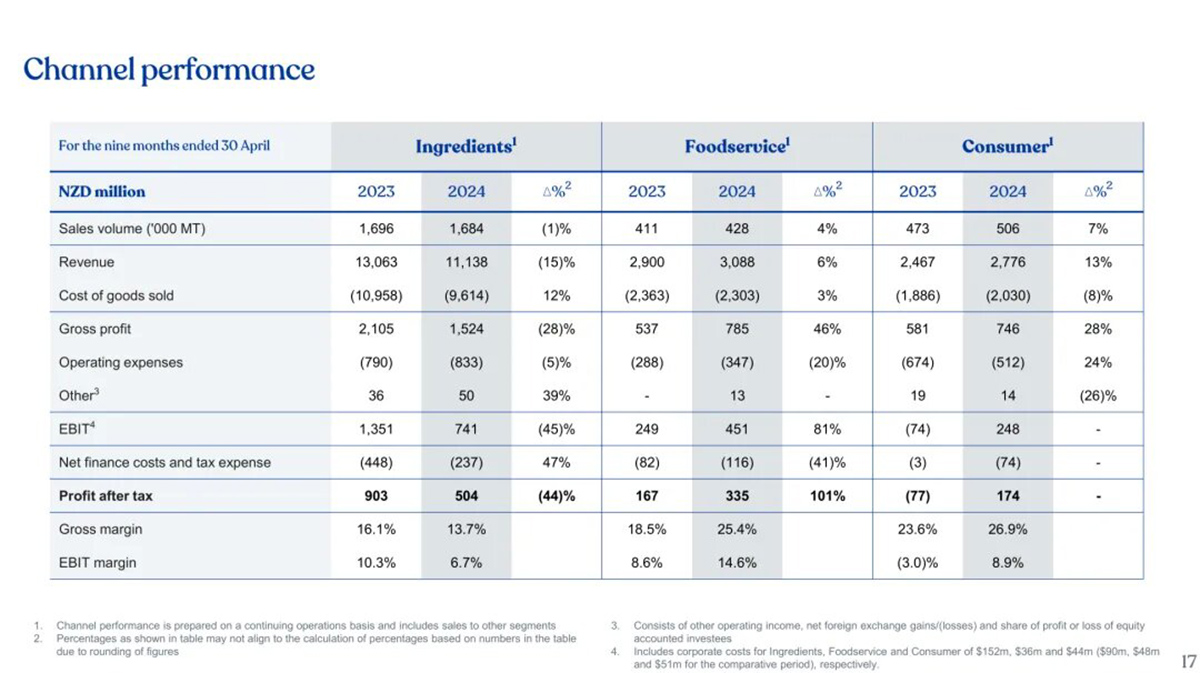

Ifølge den finansielle rapport var Fonterras råvareforretningsindtægt i de første ni måneder af regnskabsåret 2024 på 11,138 milliarder New Zealandske dollars, et fald på 15 % år-til-år; Resultatet efter skat var NZ $ 504 mio., et fald på 44 procent fra et år tidligere. Food services indtægter var NZ $ 3,088 milliarder, en stigning på 6 procent i forhold til året før, mens resultatet efter skat var NZ $ 335 millioner, et spring på 101 procent.

Derudover rapporterede forbrugsvareforretningen en omsætning på NZ $ 2,776 milliarder, en stigning på 13 procent fra et år siden, og et resultat efter skat på NZ $ 174 millioner sammenlignet med et tab på NZ $ 77 millioner i samme periode sidste år.

Billede 5

Det er indlysende, at Hengtianrans forbrugsvarevirksomhed i denne nøgleknude for at tiltrække potentielle købere har leveret et stærkt rapport.

"For forbrugsvarebranchen har præstationen i løbet af de sidste ni måneder været enestående, en af de bedste i lang tid." Mr. Miles Hurrell sagde i dag, at det ikke havde noget at gøre med timingen af spin-off'en, men det viste styrken af Fonterras forbrugsvaremærke, "som man kan kalde tilfældigt".

Den 16. maj annoncerede Fonterra en af virksomhedens mest betydningsfulde strategiske beslutninger i de seneste år – en plan om helt eller delvist at afhænde sin forretning med forbrugerprodukter samt de integrerede Fonterra Oceania og Fonterra Sri Lanka aktiviteter.

Globalt, sagde virksomheden i en investorpræsentation, ligger dets styrker i dets ingrediensforretning og fødevareservice med to mærker, NZMP og Anchor Specialty Dairy Specialty Partners. Som et resultat af deres forpligtelse til at konsolidere sin position som "verdens førende leverandør af innovative mejeriingredienser af høj værdi", har dens strategiske retning ændret sig markant.

Billede 6

Nu ser det ud til, at den store forretning, som den newzealandske mejerigigant har tænkt sig at sælge, ikke mangler interesse, og endda er blevet mange menneskers øjne.

"Efter vores meddelelse om en væsentlig ændring i strategisk retning tidligere på måneden, har vi modtaget en betydelig mængde interesse fra parter, der ønsker at deltage i vores potentielle frasalg af vores forbrugerproduktforretning og relaterede virksomheder." sagde Wan Hao i dag.

Interessant nok afslørede Hao Wan ifølge newzealandske medier i dag på et erhvervstopmøde i Kina i Auckland i sidste uge, at hans telefon var "varm."

"Selvom hr. Hawan ikke afslørede detaljerne i telefonsamtalen, er det sandsynligt, at han gentog over for opkalderen, hvad han havde fortalt mælkeproducenternes aktionærer og embedsmænd - det var ikke meget." Rapporten sagde.

En potentiel køber?

Selvom Fonterra ikke afslørede yderligere fremskridt, er omverdenen blevet ophedet.

For eksempel anslog det australske medie NBR, at enhver interesse i denne forretning ville koste omkring 2,5 milliarder australske dollars (svarende til omkring 12 milliarder yuan), baseret på lignende transaktionsvurderinger. Global multinational Nestle er blevet nævnt som en potentiel køber.

Snackagenten lagde mærke til, at værten Jamie Mackay for nylig, i New Zealands velkendte radioprogram "The Country", også pegede på Erie. Han sagde, at den globale placering før Fonterra mejerigiganter er Lantris, DFA, Nestle, Danone, Yili og så videre.

"Det er bare mine personlige tanker og spekulationer, men Kinas Yili Group købte [100 procent aktiepost] i [New Zealands næststørste mejerikooperativ] Westland [i 2019], og måske ville de være interesserede i at gå videre." tænker Mackay.

Billede 7

I denne henseende snacks i dag også til Yili side af undersøgelsen. "Vi har ikke modtaget disse oplysninger i øjeblikket, det er ikke klart." Yili relevante ansvarlige svarede.

I dag er der mejeriindustrien veteraner i dag til snack generation analyse sagde, at Yili har en masse layout i New Zealand, muligheden for et stort opkøb er ikke høj, og Mengniu i den nye ledelse har netop tiltrådt på noden, er det usandsynligt at gøre store transaktioner.

Personen spekulerede også i, at blandt de indenlandske mejerigiganter har Feihe muligheden og rationaliteten til at "sælge", "fordi Feihe ikke kun er fuldt finansieret, men også har behov for at udvide sin forretning og øge sin værdiansættelse." Flying Crane svarede dog ikke på henvendelser om snackagenten i dag.

Billede 8

Hvem der vil erhverve Fonterras relevante forretninger, kan i fremtiden påvirke konkurrencemønsteret for mejeriprodukter på det kinesiske marked; Men det kommer ikke til at ske i et stykke tid. Hr. Miles Hurrell sagde i dag, at spin-off-processen var på et tidligt tidspunkt - virksomheden havde forventet, at det ville tage mindst 12 til 18 måneder.

"Vi er forpligtet til at holde mælkeproducenternes aktionærer, andelsejere, vores medarbejdere og markedet orienteret om ny udvikling." "Vi går videre med denne strategiopdatering og håber at dele flere detaljer i de kommende måneder," sagde Hao i dag.

Opadgående vejledning

Mr. Miles Hurrell sagde i dag, at Fonterra som et resultat af de seneste resultater har hævet sin indtjeningsguidning for finansåret 2024 fra fortsættende aktiviteter fra NZ $0,5-NZ $0,65 per aktie til NZ $0,6-NZ $0,7 per aktie.

"For den nuværende mælkesæson forventer vi, at mediankøbsprisen for råmælk forbliver uændret på NZ $7,80 pr. kg mælketørstof. Efterhånden som vi nærmer os slutningen af kvartalet, har vi indsnævret intervallet (prisvejledning) til NZ $7,70 til NZ $7,90 pr. kg mælketørstof." sagde Wan Hao.

Billede 9

"Når vi ser frem til mælkesæsonen 2024/25, forbliver mælkeudbuds- og efterspørgselsdynamikken fint afbalanceret, mens Kinas import endnu ikke er vendt tilbage til historiske niveauer." Han sagde, at i betragtning af fremtidens usikkerhed og risikoen for fortsat volatilitet på de globale markeder, er det klogt at indtage en forsigtig holdning.

Fonterra forventer, at købsprisen for rå mælk vil være mellem NZ $ 7,25 og NZ $ 8,75 pr. kg mælketørstof, med et midtpunkt på NZ $ 8,00 pr. kg mælketørstof.

Som kooperativ leverandør af udstyr til Fonterra,Shiputecer forpligtet til at levere et komplet sæt af one-stop mælkepulveremballeringstjenester til størstedelen af mejeriselskaber.

Posttid: Jun-03-2024